Capcana lichidității

O capcană a lichidității este o situație, descrisă de teoria economică Keynesiană, în care, „după ce rata dobânzii a scăzut la un anumit nivel, preferința pentru lichiditate poate deveni practic absolută, în sensul că oricine ar prefera banii lichizi în defavoarea deținerii unor active [exp. certificate de depozit, obligațiuni etc.] ce ar avea un randament atât de mic.”[1]

Capcana lichidității este cauzată de oamenii ce acumulează bani lichizi datorită previziunii unor evenimente (nedorite), precum: deflație, cerere agregată insuficientă sau război. Conform teoriei standard, printre caracteristicile capcanei lichidității, se pot enumera: rate ale dobânzilor apropiate de zero și variații în masa monetară ce nu se fac resimțite la nivelul prețurilor unei economii.[2]

Originea și definirea termenului

[modificare | modificare sursă]John Maynard Keynes, în lucrarea sa din 1936, „Teoria Generală a ocupării forței de muncă, a dobânzii și a banilor”,[1] a prezentat următoarele:

Există posibilitatea... ca, după ce rata dobânzii scade sub un anumit nivel, preferința pentru lichiditate să devină virtual absolută, în sensul că aproape toată lumea va prefera banii lichizi în locul unor instrumente de datorie care aduc un randament (i.e. dobânda) atât de mic. În această eventualitate, autoritatea monetară va fi pierdut controlul efectiv asupra ratei dobânzii. Dar, în timp ce acest caz special poate căpăta importanță practică în viitor, nu cunosc niciun exemplu până acum.

Acest concept al potențialei interții a politicii monetare[3] a fost sugerată pentru prima oară în lucrările economistului britanic John Hicks,[4] dezvoltatorul modelului de analiză IS-LM.[note 1] De fapt, laureautul premiului Nobel pentru economie, Paul Krugman, într-o lucrare a sa referitoare la politica monetară, definește conceptul asemenea formulării originare[note 2] a lui Hicks:

Capcana lichidității poate fi definită ca fiind o situație în care politica monetară convențională devine impotentă, deoarece ratele nominale ale dobânzilor sunt zero sau aproape de zero: injecția de bază monetară în economie nu are niciun efect, deoarece baza monetară și obligațiunile sunt văzute de sectorul privat ca fiind substitute perfecte. [2]

Diferența dintre cele două definiții ține de nuanță, cea de-a doua definiție, reprezentând standardul,[5] susținând că oamenii sunt indiferenți între obligațiuni (de stat) și lichidități pentru că randamentele ambelor instrumente financiare sunt egale și apropiate de zero (rata dobânzii pentru lichidități fiind zero, iar cea pentru obligațiuni fiind aproape de zero). Prin urmare, Banca Centrală nu mai are putere a influența rata dobânzii în economie prin expansiune monetară.

Elaborare

[modificare | modificare sursă]În descrierea capcanei lichidității făcută de Keynes, investitorii nu doresc să dețină obligațiuni, preferând alte active mai lichide (bani). Prin urmare, convertind obligațiunile în bani,[note 3] provoacă scăderea prețurilor obligațiunilor și, în consecință, creșterea randamentului lor. În ciuda acestei evoluții, investitorii continuă să prefere banii lichizi, indiferent de mărimea acestor randamente sau de mărimea randamentelor obligațiunilor oferite de Banca Centrală.[6]

Economistul post-Keynesian Hyman Minsky postulează[7] că „după o deflație a datoriei ce induce o depresiune accentuată, o creștere a masei monetare, celelalte active financiare rămânând cantitativ constante, poate să nu ducă la creșterea prețurilor celorlalte active”. Aceasta, în mod obișnuit, face că randamentul (i.e. rata dobânzii) activelor ce nu sunt "perfect lichide” să crească. În acest caz, Minsky menționează că,[8]

Părerea că funcția preferinței pentru lichiditate este în relație cu cererea pentru bani, permite introducerea ideii că, în anumite circumstanțe, cererea pentru bani poate deveni elastic infinită față de variațiile ratei dobânzii... Capcana lichidității, probabil, apare în perioada imediat următoare unei depresiuni economice sau crize financiare.

Dezbatere

[modificare | modificare sursă]

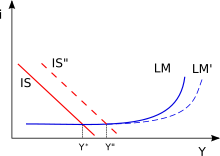

În urma revoluției Keynesiene, în anii 30' și 40', diverși economiști de orientare neoclasică, au căutat să minimizeze efectele condițiilor ce provoacă capcana de lichiditate. Don Patinkin[9] și Lloyd Metzler[10] au invocat existența așa-numitului „efectul Pigou”,[11], care spune că stocul real de bani poate fi un determinant pentru funcția cererii agregate de bunuri, așa încât baza monetară ar influența direct curba IS (i.e. curba investițiilor egale cu economisirile) în modelul ÎS/LM. Politica monetară ar fi, astfel, capabilă să stimuleze economia chiar și atunci când capcana lichidității există. Aceasta s-ar putea realiza prin politici deflaționiste ce, prin intermediul „efectului de îmbogățire”, cresc cererea agregată, crescând astfel rata dobânzii și ducând economia într-un nou echilibru pe termen-lung.

Monetariștii, în special Milton Friedman, Anna Schwartz, Karl Brunner, Allan Meltzer și alții, au condamnat puternic orice notiune de „cursa” care nu implică rate ale dobânzii nule, sau apropiate de zero, pentru întreaga economie (i.e. rate ale dobânzii pe termen scurt și lung, pentru instrumente financiare guvernamentale și private). În opinia acestora, orice rată a dobânzii diferită de zero este o condiție suficientă pentru a elimina posibilitatea prezenței unei capcane a lichidității.[note 4]

În istoria recentă, când economia Japoneză a trecut printr-o perioadă prelungită de stagnare, în ciuda ratelor dobânzii aproape de zero, existența capcanei lichidității a captat, din nou, interesul.[12] Formularea capcanei lichidității de către Keynes face referință la existența unei curbe orizontale a cererii banilor, pentru un oarecare nivel pozitiv al ratei dobânzii. Totuși, capcana lichidității invocate în anii 90' se referă doar la existența unor rate ale dobânzii nule sau apropiate de zero, afirmația fiind că ratele dobânzii nu pot scădea sub zero.[note 5] Unii economiști, precum Nicholas Crafts, au sugerat o politică a țintuirii inflației (desfășurată de Banca Centrală) pentru timpurile prelungite în care ratele nominale ale dobânzilor sunt foarte joase, pentru a evita, sau scăpa din, capcana lichidității.[13]

Unii economiști din Școala Austriacă, precum cei din Institutul Ludwig von Mises, resping cu totul teoria Keynesiană referitoare la preferința pentru lichiditate. Ei spun că lipsa de investiții în economia domestică, din perioadele în care rata dobânzii este mică, este rezultatul investițiilor proaste și a preferințelor temporale (i.e. preferințe pentru valoarea prezentă), și nu al preferinței pentru lichiditate.[14] Economiștii aparținând Școlii Economice din Chicago rămân și ei critici față de noțiunea de capcană a lichidității.[15]

Cei mai mulți dintre economiștii neo-Keynesieni, precum Brad DeLong, Simon Wren-Lewis și Paul Krugman, susțin că economia continuă să opereze conform modelului IS-LM, deși anumite modificări trebuiesc aduse,[16] căci regulile, așa cum ne arată timpurile recente, s-au schimbat.[17]

Criza financiară globală din 2008

[modificare | modificare sursă]

În timpul Crizei Financiare Globale din perioada 2008-2010, pe măsură ce ratele dobânzilor pe termen scurt ale Băncilor Centrale (din Europa și SUA) tindeau către zero, economiști ca Paul Krugman au susținut că lumea dezvoltată a căzut în capcana lichidității.[18] El a menționat că triplarea bazei monetare în SUA între anii 2008-2011, nu a produs efecte la nivelul prețurilor domestice sau a prețurilor materiilor prime cotate în dolari americani.[19]

Post-Keynesiști răspund[20] că confuzia ce se face în literatura economică între condițiile capcanei lichidității, așa cum sunt ele definite de Keynes și de economiștii post-Keynesieni, și condițiile dobânzilor ce tind către zero, este una intenționată și motivată ideologic, urmărindu-se susținerea politicilor monetare în locul celor fiscale. Ei argumentează că programele de expansiune monetară din SUA, și de peste tot, au cauzat pretutindeni creșterea prețurilor activelor financiare, pe când ratele dobânzilor au scăzut; totuși, capcana lichidității nu poate exista, conform definiției lui Keynes, doar dacă prețurile activelor financiare (cu risc) scad, randamentul lor (i.e. dobânda lor) crescând în contrapartidă.[21] Creșterea bazei monetare nu a afectat ratele dobânzilor sau prețurile materiilor prime.[22]

Luând ca precedent Criza Financiară Globală din 2008, criticii[23] versiunii standard a definiției capcanei lichidității, atrag atenția că banca Banca Centrală a SUA (i.e. FED) nu a pierdut niciodată controlul efectiv al ratei dobânzii. Întrucât Statele Unite a experimentat capcana lichidității în perioada 2009/10, adică în „perioada imediat următoare” crizei,[note 6] aceștia susțin că[20] după trecerea acestei perioade nu mai există nici capcana lichidității de vreme ce obligațiunile guvernamentale și cele private au o "cerere ridicată"[6]. Acest fapt infirmă afirmația lui Keynes, care spune că „aproape toată lumea preferă banii în defavoarea deținerii unui instrument de datorie (exp. obligațiuni)”.[1]

Note

[modificare | modificare sursă]- ^ Modelul înfățișează și urmărește intersecția curbei “investițiilor egale cu economisirile” (i.e. curba IS) cu "preferința pentru mijloacele lichide ale ofertei monetare” (i.e. curba LM). La intersecție, conform cu analiza neo-Keynesiană standard, ecuații simultane devin valide ce privesc atât dobânda cât și piața activelor financiare.

- ^ Hicks, cu câțiva ani înainte de moartea sa, a repudiat modelul IS/LM, descriindu-l ca o reprezentare “improvizată” a economiei Keynesiene. Vezi Hicks (1981)

- ^ Unde prin “bani” se înțelege atât banii lichizi cât și depozitele la vedere, adică segmentul monetar M1

- ^ Vezi Monetarismul și capcana lichidității

- ^ Ipoteza fiind aceea că nimeni nu ar împrumuta cuiva 100 de dolari, dacă nu va primi cel puțin 100 de dolari înapoi, deși am văzut la începutul secolului 21 introducerea, fără probleme în cerere, a ratelor negative ale dobânzii. Vezi, de exemplu,"Why negative interest rates sometimes succeed" de Gemma Tetlow, Financial Times, 5 septembrie 2016

- ^ În perioada 2009/10, ratele dobânzilor activelor financiare cu risc nu au răspuns intervenției FED, după cum arată evoluția spread-ului TED Vezi TED rata pentru perioada 2007/16

Referințe

[modificare | modificare sursă]- ^ a b c Keynes, John Maynard (1936) În Teoria Generală a ocupării forței de Muncă, a Dobânzii și a Banilor, Marea Britanie: Palgrave Macmillan, 2007 edition,

- ^ a b Krugman, Paul R. (1998) "It's baack: Japan's Slump and the Return of the Liquidity Trap," Arhivat în , la Wayback Machine. Brookings Papers on Economic Activity

- ^ Gordon, Robert J. (). Macroeconomics (ed. Eleventh). Boston: Pearson Addison Wesley. ISBN 9780321552075.

- ^ Hicks, John R. (1937) "Domnul Keynes și Clasice: O propunere de Interpretare", Econometrica, Vol. 5, No. 2, aprilie 1937, pp. 147-159

- ^ Krugman, Paul R. (). „Nobody Understands The Liquidity Trap”. The New York Times.

- ^ a b Pilkington, Filip (2014) "dePaul Krugman Nu Înțelege Capcană a Lichidității", Gol Capitalism- ul, 23 iulie 2014

- ^ Minsky, Hyman (1986 [2008]) Stabilizarea unei Economii Instabile, editia 1: Yale University Press, 1986; retipărire: McGraw-Hill, 2008,

- ^ Minsky, Hyman (1975 [2008]) John Maynard Keynes, McGraw-Hill Professional, New York, 2008,

- ^ Patinkin, Don (septembrie 1948). „Price Flexibility and Full Employment”. The American Economic Review. 38 (4): 543–564. JSTOR 591.

- ^ Metzler, Lloyd (1951) "Avere, de Economisire și Rata Dobânzii", Journal of political Economy, 59(2), pp. 93-116

- ^ Pigou, Arthur Cecil (). „The Classical Stationary State”. Economic Journal. 53 (212): 343–351. doi:10.2307/2226394. JSTOR 2226394.

- ^ Andonopoulou, Sophia N. (2009) "Criza Financiară Globală", Jurnalul International de Democrație Incluzivă, Vol. 5, No. 4 / Vol. 6, No. 1, Toamna 2009/Iarna 2010

- ^ Crafts, Nicholas (). „Escaping liquidity traps: Lessons from the UK's 1930s escape”. CEPR. Accesat în .

- ^ "Lichiditatea-Capcană Mit" de Richard C. B. Johnsson, La Mises Institute, 13 mai 2003

- ^ Sumner, Scott (). „Why Japan's QE didn't 'work'”. The Money Illusion website. Accesat în .

- ^ Krugman, Paul R. (). „IS-LMentary”. The New York Times.

- ^ Krugman, Paul R. (). „The Shock of the Normal”. The New York Times.

- ^ Krugman, Paul R. (17 martie 2010) "Cât de multă lume este într-o capcană a lichidității?", The New York Times

- ^ Sumner, Scott (). „The other money illusion”. The Money Illusion website. Accesat în .

- ^ a b Pilkington, Filip (2013) "Ce este o Capcană a Lichidității?", Fixarea economiști - ul, 4 iulie 2013

- ^ Mitchell, William (2012) "De pe-o criza nu are nimic de-a face cu un presupus capcană a lichidității", 28 iunie 2012

- ^ Wray, Randall L. (2013) "Reconcilierea Capcană a Lichidității Cu TSM: Poate DeLong și Krugman Face Full Monty Cu Deficit de Bufnițe? Arhivat în , la Wayback Machine.", Economonitor, 1 mai 2013

- ^ Roche, Cullen (2014) "Ar Keynes Au Numit-o o "Capcană a Lichidității"?", Pragmatic Capitalism - ul, 23 martie 2014

Lecturi suplimentare

[modificare | modificare sursă]- Boianovsky, Mauro (). „The IS-LM Model and the Liquidity Trap Concept: from Hicks to Krugman” (PDF). History of Political Economy, Duke University Press.

- Eggertsson, Gauti H. (). „Liquidity Trap” (ed. 2nd). The New Palgrave Dictionary of Economics Online.

- Hicks, John R. (1981) "IS-LM: An Explanation", Journal of Post Keynesian Economics, Volume 3, 1980, Issue 2

Vezi și

[modificare | modificare sursă]- Criza creditelor ipotecare neperformante

- Politica monetară de dobândă zero

- Bulă speculativă

- Companii prea mari pentru a eșua